Rok, który przewartościował „bezpieczne” i „ryzykowne” aktywa

0 Komentarze/Autor Anna BednarczykRok 2025 zapisze się w pamięci inwestorów jako czas niespodzianek.

Metale szlachetne błyszczały jak nigdy dotąd, polska giełda zdeklasowała wiele globalnych rynków, a aktywa alternatywne spokojnie realizowały swoje cele.

Tymczasem kryptowaluty – przez lata uważane za „gwiazdy dekady” – rozczarowały tych, którzy liczyli na kontynuację spektakularnych wzrostów.

To dobry moment, by zatrzymać się i spojrzeć na liczby: jak różne klasy aktywów radziły sobie w minionym roku, co pokazuje nam perspektywa ostatniej dekady i jakie wnioski możemy wyciągnąć dla długoterminowej strategii inwestycyjnej.

W tym artykule przejrzymy wyniki 2025 roku, porównamy je z dekadą danych

i zastanowimy się, co to wszystko oznacza dla polskiego inwestora budującego portfel na kolejne lata.

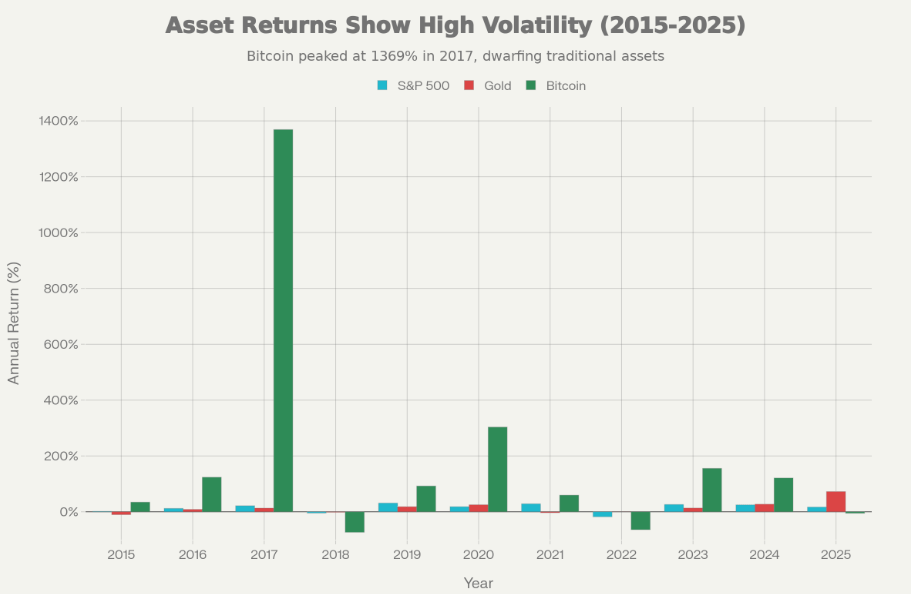

Jak różne klasy aktywów radziły sobie w ostatnich 10 latach

Roczne stopy zwrotu S&P 500, złota i Bitcoina w latach 2015–2025

Gdy spojrzymy na wykres słupkowy przedstawiający roczne stopy zwrotu S&P 500, złota i Bitcoina w latach 2015-2025, wyłania się fascynujący obraz trzech zupełnie różnych światów inwestycyjnych.

S&P 500 przez większość dekady dostarczał średnio wysokich, ale relatywnie stabilnych wyników. To silnik globalnego portfela – można było na niego liczyć

w większości lat, choć oczywiście bez gwarancji.

Złoto zachowywało się spokojniej, z mniejszą amplitudą wahań, pełniąc rolę „obronną” w trudniejszych dla akcji okresach. Bitcoin natomiast to rollercoaster w najczystszej postaci – lata spektakularnych, trzycyfrowych wzrostów przeplatały się z równie głębokimi spadkami.

Co mówi do nas dekada danych?

Kiedy patrzymy na całą dekadę i liczymy średnie roczne stopy zwrotu (CAGR), okazuje się, że Bitcoin – mimo swojej zmienności – wyprzedził inne aktywa pod względem surowego zwrotu. Ale czy oznacza to, że był „najlepszy”?

Niekoniecznie.

Stosunek ryzyka do zysku, czyli to, ile stresu musieliśmy znieść po drodze, wygląda już inaczej. S&P 500 oferował solidny kompromis między wzrostem

a stabilnością, złoto grało rolę stabilizatora, a Bitcoin wymagał żelaznych nerwów.

Historia ostatnich 10 lat uczy nas jednej fundamentalnej prawdy: żadna klasa aktywów nie jest „zawsze najlepsza”. Próba wróżenia jednego zwycięzcy to gra hazardowa. Dywersyfikacja – nudna, ale skuteczna – konsekwentnie wygrywa

z koncentracją na pojedynczym temacie.

Rok 2025 pod lupą: zwycięzcy i przegrani

Giełdy: USA kontra Polska

Amerykańskie indeksy – S&P 500 i Nasdaq – zakończyły 2025 rok z solidnymi wynikami, które jednak nie były „kosmiczne” w porównaniu ze średnią

z ostatniej dekady. USA pozostało tym, czym zawsze było: stabilnym motorem globalnego portfela, na którym można budować fundament długoterminowej strategii.

Polska giełda to zupełnie inna historia. WIG i WIG20 zaskoczyły pozytywnie, plasując się w gronie liderów światowych rynków akcji. Dla polskich inwestorów, którzy zaakceptowali wyższe ryzyko lokalnego rynku, był to rok „turbo-doładowania” portfela. Różnica w podejściu jest jasna: USA daje przewidywalność, Polska oferuje potencjał wyższych zwrotów za cenę większej zmienności.

Metale szlachetne: złoto i srebro jako gwiazdy roku

Złoto w 2025 roku pokazało swoją prawdziwą wartość. Po latach relatywnie spokojnego zachowania, metal ten przypomniał inwestorom, dlaczego nazywany jest „bezpieczną przystanią”. Jego stopa zwrotu w minionym roku wyraźnie przewyższyła długoterminową średnią, pokazując siłę w czasie globalnych niepewności.

Srebro poszło o krok dalej. Jako metal łączący cechy szlachetnego kruszcu

i surowca przemysłowego, zanotowało jeszcze wyższą dynamikę wzrostów niż złoto. Silne wybicie srebra w 2025 roku zaskoczyło nawet doświadczonych obserwatorów rynku, przypominając, że w odpowiednich warunkach może ono znacząco przewyższać swojego drogocennego „brata”.

Wykres przedstawiający 10-letnie stopy zwrotu złota i srebra rok po roku pokazuje wyraźnie, jak cykliczne potrafią być te rynki – i jak ważne jest, by mieć je w portfelu właśnie wtedy, gdy świecą najmocniej.

Kryptowaluty: od „gwiazdy dekady" do rozczarowania roku

Bitcoin i większość dużych kryptowalut przeszły w 2025 roku przez okres słabości, szczególnie bolesny po latach spektakularnych wzrostów. Dla wielu inwestorów był to sprawdzian przekonań – czy krypto to długoterminowa rewolucja, czy spekulacyjny temat, który ma swoje lepsze i gorsze lata?

Liczby mówią jasno: krypto w ujęciu całej dekady wciąż może pochwalić się imponującymi statystykami, ale brak powtarzalności rocznych wyników jest uderzający.

Rok 2025 potwierdza to, co wielu doświadczonych inwestorów powtarza od lat – kryptowaluty mogą być dodatkiem wysokiego ryzyka do portfela, ale zdecydowanie nie jego fundamentem. To narzędzie dla tych, którzy akceptują ekstremalną zmienność i są gotowi na lata cierpliwego czekania między okresami euforii.

Life Settlements i waluty: stabilność kontra szoki

Life Settlements w 2025 roku ponownie pokazały swoją wartość jako klasa aktywów o zerowej korelacji z rynkami akcji. Typowy przedział stóp zwrotu – wysokie jednocyfrowe lub niskie dwucyfrne wartości – może nie robi wrażenia na tle spektakularnych wzrostów akcji czy krypto, ale w portfelu pełnią rolę „obligacji plus”. To stabilizator, który pracuje niezależnie od nastrojów na giełdach.

Rynek walutowy przyniósł swoje niespodzianki. Słabszy dolar i mocniejszy złoty oznaczały, że polski inwestor trzymający aktywa w USD musiał mierzyć się

z różnicą między nominalną stopą zwrotu w walucie obcej a realnym wynikiem po przeliczeniu na złotówki. To kolejne przypomnienie, że inwestowanie to nie tylko wybór aktywów, ale też świadome zarządzanie ekspozycją walutową.

Co z tego wynika dla polskiego inwestora

Rok 2025 wyraźnie nagradzał tych, którzy mieli ekspozycję na realne aktywa – złoto, srebro, akcje, alternatywy. Jednocześnie karał koncentrację w pojedynczych „modnych” tematach. Inwestorzy, którzy postawili wyłącznie na kryptowaluty lub trzymający wszystko w dolarach przekonali się, że brak dywersyfikacji potrafi boleć.

Kluczowa lekcja jest prosta: posiadanie kilku różnych źródeł zwrotu w portfelu zmniejsza ryzyko „mijania się” z najlepszymi latami poszczególnych klas aktywów.

Nikt na początku 2025 roku nie wskazałby srebra jako gwiazdy roku. Nikt nie przewidziałby dokładnie, które rynki będą liderami. Ale ci, którzy mieli kawałek każdego z nich, skorzystali niezależnie od tego, który segment akurat błyszczał.

Jak może wyglądać zdywersyfikowany portfel na kolejną dekadę

Myślenie w kategoriach „koszyków” to sposób na zbudowanie portfela odpornego na niespodzianki.

Pierwszy koszyk to akcje – zarówno Polska (dla tych, którzy szukają wyższego potencjału), jak i świat (dla stabilności i dywersyfikacji geograficznej).

Drugi koszyk to metale szlachetne – złoto i srebro jako ochrona przed inflacją i niepewnością.

Trzeci to gotówka i obligacje, fundament płynności i bezpieczeństwa.

Czwarty to alternatywy, takie jak Life Settlements, które działają niezależnie od giełd.

Piąty, opcjonalny koszyk to niewielka część krypto – wyłącznie dla osób akceptujących wysokie ryzyko i długi horyzont czasowy.

Pamiętajmy jednak o kluczowej rzeczy: liczby z ostatnich 10 lat i z 2025 roku nie są gotową receptą na przyszłość. Nie możemy ich mechanicznie przenieść na kolejną dekadę. Są jednak świetnym materiałem do zrozumienia, jak zmienne i cykliczne potrafią być rynki – i dlaczego nasza strategia musi być odporna na te zmiany.

Rok 2025 pokazał nam ponownie, że przewidywanie przyszłości jest niemożliwe, ale przygotowanie się na różne scenariusze – jak najbardziej.

I właśnie o to w długoterminowym inwestowaniu chodzi.

A jaki był dla Ciebie rok 2025 inwestycyjnie?