Najbardziej popularne złote monety bulionowe.

/0 Komentarze/w Blog/Autor Anna BednarczykJak inwestować w złote monety?

O tym jak inwestować w złoto nagrałam film, który możesz zobaczyć tutaj.

Wiadomo, że można kupować zarówno sztabki jak i monety inwestycyjne.

Czym kierować się przy wyborze monet, jakie monety są najpopularniejsze, gdzie i jak można je kupić? Odpowiedzi na te i inne pytania znajdziesz w tym artykule.

Co należy wiedzieć o inwestowaniu w monety?

Monety bulionowe znanych mennic to wybór, który powinien zainteresować szczególnie początkujących inwestorów. Mają one wystandaryzowane formy, dzięki którym są rozpoznawalne na całym świecie. Są wygodne do przechowywania i transportu, łatwo sprawdzić ich autentyczność i też łatwo je sprzedać.

Złote monety inwestycyjne dostępne są w różnych rozmiarach. Oferta największych mennic zaczyna się już od monet o wadze 1/25 do 1 uncji trojańskiej (w skrócie 1 oz) czyli najpopularniejszego rozmiaru.

Uncja trojańska to 31,1034768 g.

Trzeba pamiętać, że im większa waga, tym cena w przeliczeniu na gram jest niższa.

Wynika to z tego, że bicie monety większej czy mniejszej ma podobne koszty, a rozkłada się na większą gramaturę.

Podobnie jest z wielkością emisji danej monety – im jest większa, tym moneta tańsza. Punktem odniesienia powinna być cena złota ustalana na giełdzie

w Londynie. Można sprawdzić ceny złota przeliczone na PLN na portalu stooq.pl.

Normalnie marża nie powinna przekraczać kilku procent (inaczej jest

w okresach wzmożonego popytu). Przy jednorazowym kupnie większej liczby monet możemy oczekiwać od sprzedawcy nieco niższej ceny jednostkowej.

Złote monety bulionowe posiadają nominał (wyjątek stanowi Krugerrand) oraz status legalnego środka płatniczego, co zwalnia je z podatków. Na większości monet znajdziemy wybity nominał, który jest jednak o wiele niższy od wartości kruszcu, z którego wykonana została moneta. Złoto inwestycyjne w Polsce jest zwolnione z podatku VAT i jest dostępne w wielu punktach dealerskich na terenie całego kraju (głównie w dużych miastach).

Monety inwestycyjne możemy kupować w oddziałach stacjonarnych lub

w sklepach internetowych. W tym drugim wypadku musimy oczywiście poczekać na dostawę. Warto także upewnić się, że nasza przesyłka została ubezpieczona (zazwyczaj powinien robić to sam nadawca).

Na rynku można spotkać oferty z odroczonym terminem dostawy (15, 30, a nawet 45 dni, i to najczęściej dni roboczych, co wydłuża cały proces zakupu).

W przypadku zakupu monet przez Internet siłą rzeczy musimy podać dane osobowe. Kupując złoto bezpośrednio u dealera zostaniemy poproszeni

o wypełnienie prostego formularza (imię, nazwisko, PESEL) do celów ewidencyjnych. Co istotne, sprzedawca nie ma prawa żądać od nas dokumentu tożsamości w celu weryfikacji wpisanych danych.

Aby nie być ewidencjonowanym w Polsce można je kupić za granicą.

Najpopularniejsze złote monety inwestycyjne na świecie

Do najpopularniejszych złotych monet bulionowych na świecie należą:

- Krugerrand

- Amerykański Złoty Orzeł (American Golden Eagle)

- Austriaccy Wiedeńscy Filharmonicy (Wiener Philharmoniker)

- Kanadyjski Liść Klonowy (Canadian Maple Leaf)

- Australijski Kangur (Australian Kangaroo)

- Britannia

- Chińska Złota Panda (Chinese Gold Panda)

Krugerrand – złota moneta z Republiki Południowej Afryki

Południowoafrykański krugerrand to najpopularniejsza złota moneta bulionowa na świecie. Wybita w 1967 r. pierwsza typowo inwestycyjna moneta na ziemi szybko zdobyła status światowego lidera. W 1980 r. szacowano, że odpowiada za 90% światowego rynku złotych monet inwestycyjnych.

W latach późniejszych krugerrandowi przybyło konkurentów. Powodem był ekonomiczny bojkot związany z apartheidem i ograniczenie importu złota z RPA do innych państw. Mimo to, południowoafrykańska złota moneta zachowała swoją renomę i cieszy się nią do dziś.

Krugerrand został zaprojektowany przez pochodzącego z Afryki Południowej rzeźbiarza, Coerta Steynberga.

Awers monety zdobi portret prezydenta Transwalu – Paula Krugera. Otok zawiera słowa „Afryka Południowa” w językach afrykanerskim i angielskim.

Na rewersie monety widzimy antylopę springbok, będącą jednym z narodowych symboli RPA. Po jej obu stronach znajdują się liczby reprezentujące rok wybicia. Pod spodem widnieje napis „Fyngoud 1oz fine gold”, wskazujący zawartość czystego złota.

Chociaż krugerrandy nie posiadają wybitego nominału, są traktowane jako legalny środek płatniczy w RPA. Krawędzie krugerrandów są prążkowane.

Krugerrandy występują w gramaturze: 1/10 oz, 1/4 oz, 1/2 oz i 1 oz. Wszystkie produkowane są przez Rand Refinery, mennicę narodową Republiki Południowej Afryki.

Monety te dostępne są u większości dealerów złota, a kupując je, możemy być pewni, że na całym świecie zostaną rozpoznane.

American Golden Eagle – amerykańska złota moneta

Amerykański Złoty Orzeł to oficjalna złota moneta bulionowa Stanów Zjednoczonych. Od 1986 r. bije ją Mennica Stanów Zjednoczonych (US Mint). Amerykańskie Orły posiadają gwarancję amerykańskiego rządu w zakresie zawartości złota. W każdej monecie jest go 91,67% – resztę stanowią miedź (5,33%) oraz srebro (3%), dodawane w celu zwiększenia trwałości monety. Innymi słowy jest to moneta z 22-karatowego złota, zwanego w krajach anglosaskich „crown gold” (ang. złoto koronne).

Złote monety American Eagle występują w czterech gramaturach: 1/10 oz, 1/4 oz, 1/2 oz i 1 oz. Waga każdej z nich określa wagę zawartego w monecie czystego złota. Poszczególnym monetom przypisano nominały 5, 10, 25 i 50 dolarów i są one prawnym środkiem płatniczym w USA. Zgodnie z amerykańskim prawem, złoto użyte do produkcji monety American Eagle musi pochodzić z USA.

W awersie złotej monety Orzeł Amerykański wykorzystano projekt Augustusa Saint-Gaudens’a, rzeźbiarza reprezentującego nurt neoklasycyzmu. Przedstawia on personifikację Libertas- Wolności. Kobieta w prawej ręce trzyma pochodnię, symbolizującą oświecenie, w lewej zaś, gałązkę oliwną- symbol pokoju. Śmiało kroczy po skalistym gruncie na tle promieni wschodzącego słońca. U jej stóp znajduje się zarys budynku Kapitolu. W otoku, 50 gwiazd symbolizujących zjednoczone stany Ameryki oraz napis LIBERTY. Widnieje tu również data bicia monety.

Rewers monety Orła Amerykańskiego przedstawia parę orłów autorstwa rzeźbiarki Miley Tucker-Frost (aka Miley Busiek). Lądujący orzeł niesie w szponach gałązkę dla umocnienia gniazda, w którym znajduje się samica z młodymi.

W otoku napisy: na górze- UNITED STATES OF AMERICA i poniżej- 1OZ. FINE GOLD- 50 DOLLARS. W polu monety znajdują się również sentencje: „In God We Trust” oraz „E pluribus unum” nawiązujące do Deklaracji Niepodległości.

Złoty Orzeł Amerykański, ze względu na unikatowość wzornictwa i gwarantowaną jakość kruszcu jest monetą inwestycyjną, która posiada dobrą płynność i jest akceptowalna na wszystkich rynkach, może zostać z łatwością sprzedana.

Wiedeński Filharmonik – jedyna złota moneta euro

Wiedeński Filharmonik (niem. Wiener Philharmoniker) to austriacka moneta bulionowa bita od 1989 r. przez Mennicę Austriacką (niem. Münze Österreich).

Wiedeńscy Filharmonicy jest pierwszą, europejską złotą monetą bulionową wprowadzoną do obrotu po embargu nałożonym na import Krugerrandów.

W 1989 r. wyprodukowano jej 351 tys. sztuk o masie jednej uncji oraz 272 tys. sztuk o masie 1/4 uncji. Według Światowej Rady Złota, w 1992, 1995 i 1996 r. moneta była najlepiej sprzedającą się monetą bulionową na świecie.

To jedyna złota moneta inwestycyjna posiadająca wartość nominalną wyrażoną w euro i będąca jednocześnie prawnym środkiem płatniczym (formalnie jedynie w Austrii, nie w całej strefie euro).

Monety wybite przed 2002 r. mają podany nominał w szylingach. Austriacka moneta, będąca jedną z najpopularniejszych w Europie i na świecie, wykonana jest w 99,99% ze złota (czyli z 24-karatowego złota, można spotkać także zapis 0.9999 lub 999.9).

Nazwa monety wywodzi się od Filharmoników Wiedeńskich, jednej

z najsłynniejszych orkiestr świata, znanej m.in. z transmitowanych na całym świecie koncertów noworocznych.

Awers monety zdobią wielkie organy hali koncertowej w Wiedniu, gdzie orkiestra ma swoją siedzibę. Na górze awersu znajduje się napis “REPUBLIK ÖSTERREICH”, na dole “1 UNZE GOLD 999.9”, data produkcji oraz nominał “100 EURO”.

Rewers przedstawia zestaw estetycznie skomponowanych popularnych instrumentów symfonicznych, opatrzonych napisem Wiener Philharmoniker.

Kanadyjski Liść Klonowy – złota moneta z liściem i królową Elżbietą II

Kanadyjski Liść Klonowy (ang. Canadian Maple Leaf) to bita od 1979 r. przez Kanadyjską Mennicę Królewską (ang. Royal Canadian Mint) złota moneta bulionowa. Moneta wykonana jest z 24-karatowego złota (99,99%) i należy do najbardziej rozpoznawalnych na świecie. Jest prawnym środkiem płatniczym w Kanadzie, o nominale 50 dolarów kanadyjskich.

Na awersje kanadyjskiej monety widzimy portret królowej Elżbiety II, będącą głową państwa w Kanadzie.

Na rewersie znajduje się kanadyjski liść klonowy, jeden z symboli narodowych tego kraju, obecny choćby na fladze.

Brzeg monety jest ząbkowany. Monety wybite po 2013 r, posiadają wygrawerowany na rewersie przy pomocy lasera dodatkowy, mniejszy liść klonowy. Po 2015 r. rewers wzbogacono o promieniste linie. Obie zmiany miały na celu zwiększenie odporności na fałszerstwa.

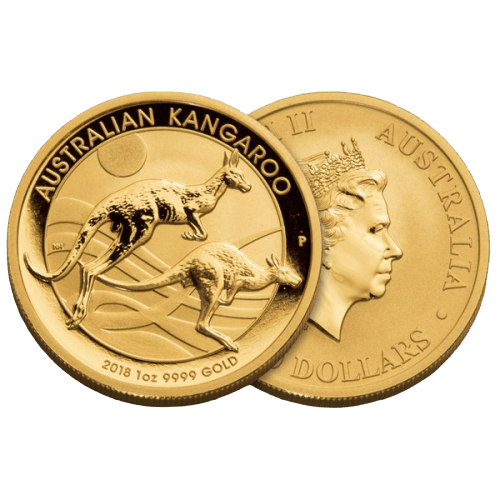

Australijskie kangury

Australia to kraj słynący z mnogości nigdzie indziej niespotykanych zwierząt. Podobnie jest ze złotymi monetami. W latach 1986-1989 na australijskich monetach bulionowych znajdował się wizerunek złotego samorodka (stąd nazwa Australijski Złoty Samorodek, ang. Australian Golden Nugget).

W 1989 r. na rewers trafił kangur, przez co australijskie monety inwestycyjne funkcjonują także jako Australijski Złoty Kangur (ang. Australian Gold Kangaroo).

Zestaw monet bitych przez państwową Perth Mint uzupełnia Złota Kookaburra (ang. Gold Kookaburra), która produkowana jest jednak w relatywnie niewielkich nakładach, stąd jej wartość niekoniecznie związana jest tylko

z wagą kruszcu.

Najpopularniejszymi złotymi monetami z Australii, spotykanymi także u polskich dealerów, są „kangury”.

Na rewersie znajdziemy różne wizerunki tego australijskiego zwierzęcia, awers natomiast to zawsze wizerunek królowej Elżbiety II.

Moneta bita jest z 24-karatowego złota o czystości 99,99%.

Britannia – brytyjska złota moneta

Brytyjska moneta bulionowa o nazwie Britannia emitowana jest od 1987 r. przez Mennicę Królewską (ang. Royal Mint).

W zależności od roku produkcji, różnić może się materiał, z którego została wykonana. Do 2012 r. moneta była bita z 22-karatowego złota (91,7%), zaś resztę stanowiła miedź (do 1989 r.) lub srebro (do 2012 r. włącznie).

Od 2013 r. Britannia produkowana jest z 24-karatowego złota (99,99%).

W związku z tymi zmianami, można spotkać monety o różnych rozmiarach

i zawartości złota, a co za tym idzie także wartości.

Awers to królowa Elżbieta II, a od 2022 roku także król Karol III.

Rewers z kolei zdobi Britannia, czyli żeńska personifikacja Zjednoczonego Królestwa.

Nominalna wartość złotej monety jednouncjowej to 100 funtów.

Chińska Złota Panda

Chińskie złote pandy wprowadzone zostały na rynek w 1982 r. Monety chińskie Panda są jednymi z niewielu monet, które zmieniają swój projekt każdego roku, z wyjątkiem monet z 2001 i 2002 r., które mają ten sam wzór. Istnieje kilka mennic produkujących te monety w Chinach. Należą do nich między innymi: Pekin, Shenzhen, Szanghaj i Shenyang. Chińskie mennice zazwyczaj nie stosują znaków menniczych.

Monety produkowane są ze złota o czystości 99,99% i występują w różnych gramaturach.

Cechą wspólną chińskich złotych monet inwestycyjnych jest awers, na którym znajduje się Świątynia Nieba (inaczej Ołtarz Nieba). Na rewersie z kolei znajdują się różne wizerunki pandy wielkiej, jednego z symboli Chin. Pandy każdego roku są inne (wyjątek stanowią lata 2001 i 2002, gdy były takie same).

Do końca 2015 r. chińskie złote monety produkowano w uncjach (1/20, 1/10, 1/4, 1/2 i 1 uncji). Od 2016 r. waga monet podawana jest w gramach (1, 3, 8 , 15 i 30 gramów) – warto o tym pamiętać, przeliczając wartość kruszcu.

Orzeł Bielik – polska złota moneta inwestycyjna od NBP

Nie jest to najbardziej popularna złota moneta na świecie, ale warto o niej wspomnieć, bo jest polska.

Emitowana od 1995 r. przez Narodowy Bank Polski Orzeł Bielik to jedyna polska moneta inwestycyjna. Występuje tylko w wersji złotej. Złote bieliki bite są ze złota o próbie 999,9 i występują w czterech rozmiarach: 1/10 oz, 1/4 oz, 1/2 oz i 1 oz.

Monety te są prawnym środkiem płatniczym w Polsce o nominałach odpowiednio 50 zł, 100 zł, 200 zł i 500 zł. Oczywiście każda z nich warta jest więcej od wybitego nominału.

Żródło: strona internetowa NBP

Awers polskich monet inwestycyjnych zdobi wizerunek godła RP, wraz

z oznaczeniem nominału i roku emisji. Do 2018 r. na rewersie widniała cała sylwetka bielika, od tego czasu, dla upamiętnienia 100-lecia odzyskania przez Polskę niepodległości, NBP wprowadził nowy wzór, na którym widzimy jedynie wizerunek głowy bielika, oraz masa monety i próba złota.

Sprzedaż polskich monet bulionowych prowadzona jest w 16 kasach oddziałów okręgowych NBP (w miastach wojewódzkich).

Od 2021 r. dostępne są pakiety monet (po 5 sztuk), które pozwalają na obniżenie ceny jednostkowej. Aktualne ceny monet można sprawdzić na stronach internetowych polskiego banku centralnego.

Monety te dostępne są też u prywatnych dealerów, choć występują bardzo rzadko i zazwyczaj są droższe od najpopularniejszych monet zagranicznych.

Z racji tego, że bielik nie jest popularny na świecie, przewożąc go do innego kraju moglibyśmy mieć problem z szybką sprzedażą (choć oczywiście fachowy nabywca będzie w stanie sprawdzić, że to prawdziwe złoto).

Po zakupy złota inwestycyjnego na dogodnych warunkach zapraszam do kontaktu tel. 606649844

Masz pytania, zadaj w komentarzu lub napisz maila kontakt@annabednarczyk.pl